El pago anticipado de deuda pública parece ser una muy buena noticia cuya publicación se da justo antes de las elecciones presidenciales; sin embargo, los recursos para el reembolso de la deuda provienen de ¡más deuda! Es válido preguntarse acerca de las razones que tiene

En San Luis Potosí, el presidente Vicente Fox presumió la disminución de la deuda externa, con respecto a ésta dijo que: "La tomamos arriba de 70 mil millones de dólares, y ya la hemos reducido a 50 mil millones, y la vamos a reducir más, a 40 mil millones. Primera vez que se reduce la carga pesada sobre los hombros del pueblo de México". (véase El Sol de México, 9 de agosto de 2006).

En el mismo evento también mencionó que "Cada Gobierno le metió al gasto y aumentó la deuda que hoy gravita sobre los hombros de todas y todos los mexicanos; por primera vez en la historia, un Gobierno responsable reduce de manera significativa la deuda externa”.

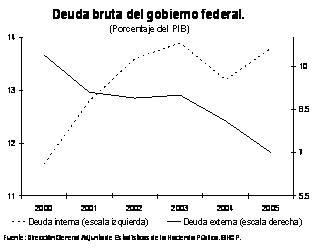

El titular del poder ejecutivo omitió que la deuda total (interna y externa) ha aumentado durante su sexenio, es decir, la deuda interna ha aumentado más de lo que ha disminuido la externa. Al considerar que la deuda total no ha disminuido, el discurso del presidente no parece tan positivo; a pesar de ello, la reducción de la deuda externa sigue siendo una buena noticia como se argumenta más adelante en este artículo.

Los dólares necesarios para el pago de la deuda provendrán de las reservas internacionales de Banco de México. El gobierno obtendrá los recursos para comprar una parte de las reservas internacionales por medio de la colocación de títulos de crédito en moneda nacional llamados Bonos de Desarrollo (Bondes D) en el mercado financiero mexicano.

Los Bondes D que se usen pagarán cupones en forma idéntica a los Bonos de Regulación Monetaria (BREMS) emitidos por Banco de México. Ésta institución retirará los BREMS que serán sustituidos por los Bondes D.

La estrategia a largo plazo es que los BREMS salgan paulatinamente de circulación y su lugar sea tomado por Bondes D que seguirán financiando la sustitución de deuda externa por deuda interna.

Estrategia añeja.

El canje de deuda externa por interna no es una novedad, esta estrategia se ha venido implementando por parte de

La deuda externa bruta del gobierno federal como porcentaje del PIB ha disminuido de 10.4 por ciento en

Por otro lado, la proporción de deuda externa neta del gobierno federal con respecto al total de la deuda neta ha caído de

Lo anterior nos muestra que el canje de deuda externa por interna ha representado un esfuerzo continuo y exitoso del gobierno en este sexenio. La reducción de la deuda externa como porcentaje del total de deuda se debe también a que toda la emisión de nueva deuda por parte del gobierno federal se ha llevado a cabo en el mercado interno. La lógica que sustenta a esta estrategia de administración de la deuda pública se expone en lo que resta del presente artículo.

Menor vulnerabilidad.

Una de las principales razones que tiene

El gobierno recibe ingresos por impuestos y otras contribuciones en pesos pero debe realizar el pago de la deuda externa en moneda extranjera, principalmente dólares. Esta falta de correspondencia entre ingresos y gastos del gobierno puede causar graves problemas a las finanzas del país si hay un cambio repentino en las condiciones económicas del exterior.

Si, por ejemplo, se devaluara el tipo de cambio los pagos de intereses y la amortización del capital de la deuda externa del gobierno crecerían en términos de la cantidad de pesos (devaluados) que se necesitan para hacer los pagos y, como el gobierno recibe sus ingresos en pesos, sería más difícil para el país hacer frente a sus obligaciones con el exterior. Si la devaluación es grande, el gobierno podría no tener recursos suficientes para pagar la deuda y se podría perder el control de una situación que, en principio, no debería representar ninguna dificultad.

Cuando se habla de que el cambio de deuda externa por deuda interna reduce la vulnerabilidad del país lo que se quiere decir es que con el canje se logra disminuir la probabilidad de que debido a una situación como la descrita anteriormente el gobierno federal se vea en dificultades para liquidar sus vencimientos de deuda.

Académicos recomiendan la misma estrategia.

La estrategia de canje de deuda externa por interna coincide con las recomendaciones que ofrecen algunos economistas en un documento de investigación llamado “Sudden Stops, the Real Exchange Rate, and Fiscal Sustainability: Argentina’s Lessons” (Paradas repentinas, el tipo de cambio real y sostenibilidad fiscal: Lecciones de Argentina) en el que destacan ciertos factores que influyeron en el desencadenamiento de la crisis argentina a principios de la presente década. Las recomendaciones que hacen los autores en su artículo tienen como fundamento las lecciones que deja la experiencia de la crisis económica en Argentina. Los autores del documento, publicado por el National Bureau of Economic Research (Buró Nacional de Investigación Económica, una prestigiada organización privada dedicada a la investigación) son: Guillermo Calvo, Alejandro Izquierdo y Ernesto Talvi.

En el trabajo de investigación mencionado es importante el concepto de los sudden stops, concepto que se refiere a que se detengan de forma repentina, severa y prolongada las entradas de capital a un país.

En el documento citado se concluye que las economías serán más vulnerables a sudden stops mientras más cerradas al comercio internacional sean, más fuertemente endeudadas se encuentren y más deuda denominada en dólares tengan.

Los países con deudas elevadas en dólares que experimenten un sudden stop se enfrentarán a la necesidad de un ajuste por medio de una devaluación de su moneda lo que elevará considerablemente sus pagos de deuda (por estar denominada en dólares). De esta forma, una situación que de otra forma hubiera sido manejable se vuelve un grave problema para el país de forma repentina. La apertura comercial es benéfica en este caso porque genera parte de los dólares necesarios para enfrentar los pagos de la deuda.

Los autores recomiendan, para disminuir la vulnerabilidad de las economías, que los gobiernos abran a sus países al comercio internacional y busquen emitir más deuda en moneda nacional. Agregan que se debe buscar que el plazo de la deuda sea lo más largo posible para evitar problemas de liquidez.

El manejo de la deuda en este sexenio en México parece haber seguido de cerca las recomendaciones de Calvo, Izquierdo y Talvi también con respecto al plazo de la deuda. El plazo promedio de la deuda pública interna ha aumentado de 539 días a finales del

Desarrollo del mercado financiero mexicano.

Una ventaja adicional que trae consigo el pago de deuda externa por medio de la emisión de deuda gubernamental en el mercado interno es que ayuda a desarrollar el mercado financiero en México al incrementar las opciones con las que cuentan los inversionistas que participan en el sistema financiero nacional.

El gobierno federal ha emitido deuda en instrumentos a tasa nominal fija con plazos de 3, 5, 7, 10 y hasta 20 años. Además, el mercado financiero cuenta con una gran variedad de títulos de deuda gubernamental.

Algunas de las características que ahora tienen varios títulos gubernamentales no estaban disponibles para el inversionista en el mercado mexicano hace apenas unos pocos años.

Reservas Internacionales.

Los altos precios del petróleo y el alto crecimiento que ha registrado el envío de remesas en los últimos años han contribuido a que las reservas internacionales se hayan incrementado de 33,554.9 millones de dólares en diciembre de

Un nivel elevado de reservas internacionales tiene la ventaja de darle mayor estabilidad al país porque se pueden usar para evitar variaciones violentas en el nivel del tipo de cambio, lo que desincentiva que se especule en contra del peso. Sin embargo, el rendimiento que obtiene Banco de México por invertir las reservas internacionales es muy bajo y, por lo tanto, resulta muy costoso mantener un valor elevado de reservas.

No hay forma de conocer el nivel óptimo de las reservas internacionales pero es probable que México tenga más de lo que necesita. De esta forma, el país puede sacar provecho de encontrar un buen uso para una porción de las reservas internacionales.

Una forma de aprovechar una parte de las reservas internacionales es usarlas para pagar una parte de la deuda externa, ésta es otra ventaja de la estrategia de canje de deuda que ha seguido el gobierno federal a través de

Más de lo que se esperaba.

La colocación de Bondes D para financiar el prepago de la deuda externa se hizo el jueves 10 de agosto y se obtuvieron 135,051 millones de pesos, lo que le permite a

El gobierno mexicano amortizará de forma adelantada al BID y al Banco Mundial 9,000 millones de dólares, este monto supera en 2,000 millones de dólares a lo que se había anunciado el 22 de junio. Además,

Como resultado de esta operación, la deuda externa se reducirá en 12,379 millones de dólares con lo que llegará a un nivel equivalente al 5.4 por ciento del PIB. Por su parte, la deuda externa como porcentaje del total de la deuda disminuirá a 27.3 por ciento.

En síntesis.

Vicente Fox no parece poder presumir tantos logros, con un impacto positivo en la opinión pública, como hubiera deseado; sin embargo, se ha hecho un buen trabajo con respecto a la administración de la deuda pública. Este logro no tiene una gran notoriedad ni tiene un impacto que la población pueda percibir claramente, pero esta clase de acciones nos alejan cada vez más de la posibilidad de vivir nuevamente una crisis como la de 1995 y eso no es un asunto menor.

2 comentarios:

Hola:

No quero sonar pesimista, pero encontrar presidentes que de vez en cuando no tomen la peor decision es exelente.

Ahora, si tomaron una buena, "hay que darse con una piedra en los dientes".

Hola Alezita. Gracias por tu comentario. Creo que la estrategia de deuda pública es una decisión técnica que involucra a unos cuantos economistas en la Secretaría de Hacienda lo que facilita tomar decisiones acertadas con más facilidad.

Publicar un comentario